目次

はじめに

生前贈与をご検討中の方がいらっしゃるかと思います。

しかし、生前に贈与するべきか、相続財産として遺しておくべきかお悩みではないでしょうか?

そこで、この記事では「贈与」と「相続」の違いや、生前贈与を考慮する際のポイントをまとめておりますので、本記事を参考に検討してみては如何でしょうか?

以下のポイントを押さえて検討されれば、あなたにとって最適な生前対策をすることが出来ます。

また、財産額にもよりますが、一般的に贈与税は税率がその他の税率より高いため、相続税の方が安くなる場合があります。

しかし、特例をうまく活用することで、有効な生前対策にもなります。

この記事では、主に生前贈与を検討するときのポイントをご紹介します。

この記事を読み終えると、生前に贈与した方が良いのか、相続させた方が良いのか、また何を贈与するべきかの判断ができるようになります。

「贈与」と「相続」の違い

- 1.

- 「贈与」が生前であるのに対して、「相続」は没後となります。

- したがって、「贈与」は渡す側の意思がありますが「相続」には渡す側の意思が存在しません。

- 2.

- 「贈与」は子に限らず、孫、親戚や知人、お世話になった方など広く渡すことも可能ですが、「相続」は民法に則り、相続すべき人(法定相続人)にしか財産が渡りません。

- したがって、「贈与」の場合、広く生前に財産を移転させることが可能です。

- 3.

- 「贈与」の場合は、渡す金額を選択できますが「相続」の場合は、相続人間での話し合いとなりますので、基本的には渡す金額を選択することが出来ません。

贈与税と相続税の計算のしかた

1.贈与税の計算のしかた

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

2.相続税の計算のしかた

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

※詳しくは、上記国税庁HPにてご確認ください。

生前贈与のポイント①

現金は、価値に変動がありません。

また、相続税がかかる場合はその納税資金としても有効です。

更に、遺産分割もしやすいため、優先的に現金を遺しておかれることをお勧めします。

現金を生前贈与される際は、贈与契約書を作成し、贈与の証拠を残すことや、管理、処分の権限を完全に移すことに注意しましょう。

第三者からみて、贈与の事実が疑われないようにしておくためです。

生前贈与のポイント②

不動産をお持ちの方で、生前贈与か相続かと検討される際は、以下の点にご注意ください。

- 1.

- 不動産の価値が違ったり、売却しにくい賃貸用不動産といつでも売却できる自用地だとした場合、相続人間で、どの不動産を相続するかの希望が分かれ、遺産分割が難しいことがあります。

- 結果、争いに発展する可能性もあります。

- 2.

- 特例適用により、相続時には財産を減額できる可能性があります。

- 3.

- 価値が上昇する見込みがある不動産は生前贈与することにより、低い価額のうちに贈与できるという利点があります。

- 4.

- 収益物件は、収入を生みます。

- 結果、相続財産が増えていくため、収益物件を優先して贈与しましょう。

生前贈与のポイント③

特例適用をうまく活用した贈与をすることが生前対策として有効となります。

生前贈与の場合の特例の主なものとして、配偶者控除の特例、相続時精算課税、住宅取得資金の贈与の特例、農地等についての納税猶予及び免除の特例、個人の事業用資産についての贈与税の納税猶予及び免除の特例、非上場株式等についての贈与税の納税猶予及び免除の特例等色々な税制の特例があります。

このような特例をうまく活用して、相続税の軽減に繋がる事も検討しましょう。

詳しい特例の内容や、要件等は専門の税理士へご相談ください。

生前贈与のポイント④

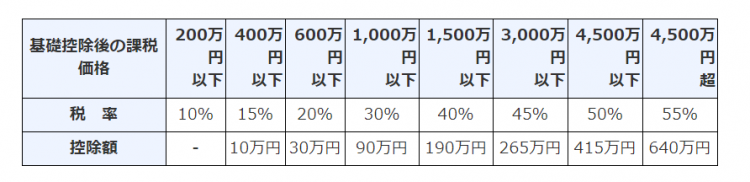

贈与税と相続税の税率の違いを考慮したうえで、最適な生前贈与を検討しましょう。

「贈与税の計算のしかた」と「相続税の計算のしかた」の説明で、それぞれ計算のしかたが異なることはお分かりいただけたかと思います。

ここでは、110万円の基礎控除を利用し、生前から贈与をしていくことで相続財産を減らすことが可能であることを説明します。

- 例えば相続人が2人いたとします。

- 1年間にひとり110万円ずつ2人に贈与を10年間繰り返した場合、2,200万円財産を減らす効果があります。

- 贈与税はゼロです。

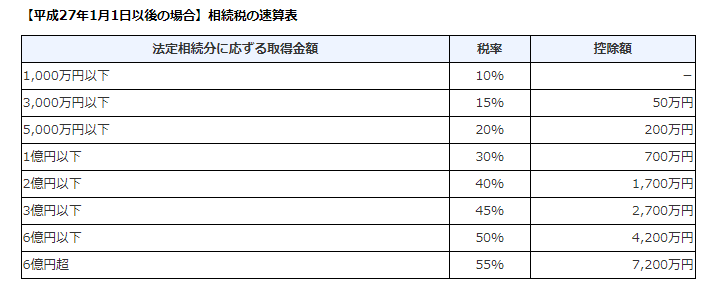

相続時における相続税をくらべてみましょう。

- 【例】

- 財産:1億円

- 相続人:2人

- 【生前贈与あり】

- 1億円-2,200万円=7,800万円

- 7,800万円-4,200万円※1=3,600万円

- 3,600万円÷2※2=1,800万円

- (1,800万円×15%)-50万円=220万円※3(ひとりあたり)

- 相続税総額は、220万円×2=440万円となります。

- 【生前贈与なし】

- 1億円-4,200万円※1=5,800万円

- 5,800万円÷2※=2,900万円

- 2,900万円×15%-50万円=385万円※3

- 相続税総額385万円×2※2=770万円となります。

- ※1:相続税基礎控除額

- ※2:相続人数

- ※3:ひとりあたりの相続税額

- ※3年以内の生前贈与加算の適用対象外の前提で作成しております。

ごらんのように、生前贈与がある場合は、相続税は440万円となり、生前贈与がない場合は、770万円となります。

その差額が330万円です。

結構大きな税効果が期待できることがおわかりいただけるかと思います。

1年間あたりの贈与する金額と、年数によって税効果も変動します。

110万円を超えた生前贈与をする場合は、税率を考慮のうえ、相続税を試算してみましょう。

以下の税率表を是非参考とされてください。

生前贈与のポイント⑤

誰に贈与するかを検討しましょう。

法定相続人に対する贈与は、相続開始日から遡って3年以内のものは、相続財産に加算しなくてはいけません。

いつ訪れるかわからない相続については、生前、計画的に贈与をしていたとしても、相続開始前3年以内に限っては、相続財産として加算されてしまうため、ご高齢の場合、なかなか計画的な生前贈与は難しいと考えられます。

そこで、「代飛ばし」とも言われることがありますが、お孫さんへの贈与は、相続開始前3年以内であっても相続財産へ加算されません(遺言により財産を取得する場合や代襲相続する場合、生命保険金の受取人になっている場合を除きます)。

このことによって財産を確実に減らす効果があります。

また、住宅取得資金の贈与や教育資金の贈与をすることも可能です。

ただし、相続時精算課税による贈与は、お孫さんに対する贈与であっても、相続財産に加算しなくてはいけないことに留意してください。

おわりに

生前贈与と相続について、まとめてみました。

今後ご自身の財産をどのように渡していくかは生前から検討することにより、税金に大きな差がでてきます。

是非本記事を参考に検討されることをお勧めします。

ご自身の財産内容や相続人の状況は、様々なので、一概には判断が難しいかと思います。

福岡相続テラス(税理士法人アーリークロス)では、1時間の初回無料相談を行っております。

ご自身に合った対策について最適なアドバイスも行っております。

お気軽にお問い合わせください。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応