目次

はじめに

相続税に関して、自分の家は高額所得ではないから関係ないと思っていらっしゃいませんか?

2015年の税制改正により、相続税の基礎控除額が引き下げられ、相続税が課税される対象の方が増えたのは事実です。

そこで、この記事では相続税対策の一つである、生命保険の活用についてまとめ、お伝えいたします。

なぜなら、生命保険は相続の生前対策にとても有効な手段の一つだからです。

この記事では、今後、生前対策での保険契約を検討される際にどのような保険に加入するべきかを判断する時のポイントをご紹介いたします。

相続対策に生命保険を利用するメリット

生前対策で、生命保険を利用するメリットとして、以下の4つがございます。

- 1.非課税の特典があり、財産の圧縮も可能

- 2.納税資金に利用できる

- 3.遺産分割トラブル回避

- 4.自己株式の買取資金に利用できる

それぞれのメリットについて次章からご説明致します。

非課税枠について

個人が生命保険の契約者(=保険料負担者)であり、被保険者でもあった場合の死亡保険金には

500万円×法定相続人の数

の非課税枠があります。

例えば、法定相続人が妻と子供2名の計3名であれば、

500万円×3=1,500万円

つまり、1,500万円までの死亡保険金が非課税となるわけです。

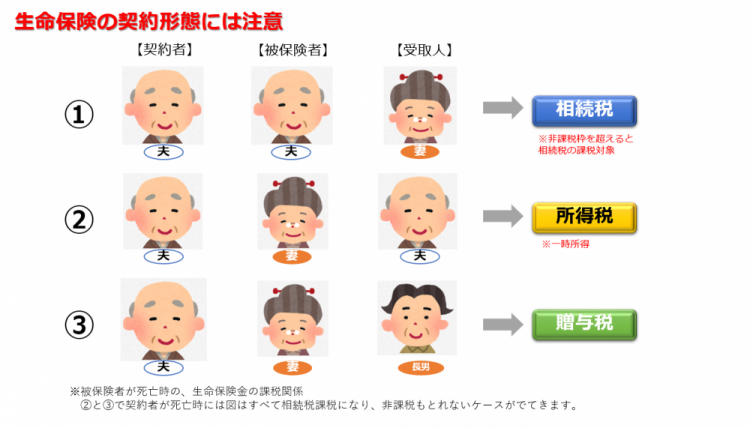

ここで注意していただきたいのが、生命保険の契約形態についてです。

一言に死亡保険金と言っても、契約者(=保険料負担者)や受取人を誰にするかによって、課税される税金が変わってきます。

契約者=受取人の場合、保険金は受取人の一時所得となり、所得税と住民税が課税されます。

ただし、一時所得の税率は他の所得に比べて軽くなっています。

契約者・被保険者・受取人がそれぞれ違う場合、受取人に贈与税が課税されます。

税負担は非常に重いです。

現在加入されている保険がこの形態の方は受取人の変更をお勧め致します。

実際に生命保険加入と非加入での税額比較をしてみましょう。

相続財産が現預金8,000万円で法定相続人が子供2人の場合、

特に対策をとらないまま相続が発生すると、現預金8,000万円から相続税の基礎控除額(3,000万円+法定相続人×600万円=4,200万円)を差し引いた3,800万円に対して相続税が課税されます。

この時の相続税は470万円です。

しかし、生前対策として生命保険金の非課税枠内(500万円×2人=1,000万円)の一時払い終身保険に加入した場合は、

相続発生時には現預金が8,000万円から7,000万円に圧縮されており、

7,000万円から基礎控除額(4,200万円)を差し引いた2,800万円に対して相続税が課税されます。

この時の相続税は320万円です。

相続税総額が150万円減り、相続人に対しては、1,000万円の死亡保険金を手元に残す事ができるわけです。

納税資金に利用できる

相続税の納付方法は原則として現金での一括納付となっています。

ですが、相続財産の大部分が不動産で、現預金はわずかというケースも少なくないでしょう。

この様な場合に、相続時に必ず現金を受け取ることができる生命保険が非常に有効となります。

保険業界では、生命保険の機能から「自分のお金に宛名をつけることができる」と表現することがあります。

これは、保険金の受取人を生前に指定できるからです。

相続人が受け取った生命保険金は「受取人固有の財産」となり、遺産分割の対象となることもありません。

そのため、相続発生時に資金が必要となる相続人を保険金受取人として保険契約を行っておくことで、相続人の納税資金対策としての機能を発揮するのです。

また、お亡くなりになった方の預金口座は凍結される恐れがあるのに対し、生命保険であれば、請求手続きを行えば1週間程度で受取人の口座へ振り込まれます。

保険金を相続税課税としない

非課税枠を超える保険に加入する場合、保険金を相続財産としない契約形態にする方が有利な場合があります。

それは、保険金受取人の一時所得とする契約形態です。(例えば、子が契約者かつ受取人、父が被保険者)

この場合、生命保険の非課税枠は適用されませんが、課税される一時所得の金額は軽減されます。

一時所得の計算は

受取保険金額-払込保険料-特別控除額(50万円)

となります。

そして、課税対象となるのは、そこからさらに1/2にした額となります。

また、この契約形態に加入する場合、保険料にあてる現金を父が子に贈与する方法があります。

毎年、贈与税の非課税枠を利用しながら子に保険料を贈与し、子はその現金で保険料を支払うことで、父の財産の圧縮も行う事ができます。

※R3年税制改正大綱により、生前贈与に対する課税のあり方の見直しが検討されています。保険料の贈与を実行する前には弊社にご相談ください。

遺産分割トラブル回避

相続財産の分割方法に代償分割というものがあります。

代償分割とは、相続人の1人が相続財産を現物で取得する代わりに、その現物を取得していない相続人などに対して債務を負担するもので、現物分割が困難な場合に行われる方法です。

生命保険は、代償分割に有効となります。

例えば、大部分の相続財産が不動産で、相続人が2名(被相続人:父、相続人:長男・次男)の場合、不動産を売却して2名で分ければ丸く収まります。

ですが、相続人の1人(長男)がその不動産に居住している場合など、なかなかそうはいきません。

そこで、生命保険の活用です。

父が自分を被保険者、保険受取人を長男とした生命保険金に加入しておけば、長男にまとまった現金を残すことができます。

長男は不動産を取得し、それに対する次男への代償現金として、受け取った保険金を充てることができます。

次男としても、手元に現金が残るので、分割に納得してくれる可能性が大きいでしょう。

自己株式の買取資金として利用できる

被相続人が会社の経営者の場合、自社株の承継にも対策が必要となるでしょう。

上場企業は、株主と役員の役割が明確なのに対し、同族会社の場合は株主と経営者が同一である事が多いため、自社株対策をしておかないと後継者へ株式を相続となった場合に高額の納税が発生するケースがあります。

前章でも記載したとおり、不動産や自社株などの、分割しにくい相続財産が大部分を占める場合は、代償分割という方法がございます。

代償分割とは、その財産を相続した相続人が他の相続人に対して債務を負担する遺産の分割方法です。

また、後継者の相続した自社株を会社が買い取るという方法もあります。

その場合の買取資金として法人での生命保険契約で準備することができます。

その際に漏れがちなのが、相続した自社株を発行会社へ譲渡する際の手続きです。

自社株を発行会社へ譲渡する時までに、規定の書面を発行会社へ提出し、受理される必要があります。

(租税特別措置法施行令 第5条の2第2項 および第5項)

保険の種類

- 定期保険

- 掛け捨ての保険。一定期間のみに死亡保障があり、期間終了後は保険金は支払われないので、相続対策には不向きです。

- 終身保険

- 生涯保険が続き、被保険者の死亡時に必ず保険金が支払われます。相続対策に適しています。

- 養老保険

- 満期までの死亡保障と、満期時に死亡保険金と同額の満期金がある貯蓄性の高い保険です。

- 医療保険

- 医療費の保証を目的とした保険です。死亡保険金はわずかとなるため、相続対策には不向きです。

おわりに

今回は、生前対策に利用できる生命保険についてご紹介いたしました。

生命保険は生前対策においてとても有効ですが、生前対策の目的に応じた加入が必要となります。

福岡相続テラス(税理士法人アーリークロス)では、生前対策のご相談も受け付けておりますので、ぜひお気軽にお問い合わせ下さい。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応