目次

はじめに

今年の1月1日以降の贈与分から贈与税が大きく改正されました。

贈与税の非課税制度を利用し、毎年110万円の贈与を行っている場合は、どのように取り扱いが変わるのでしょうか。

具体例をもとに解説いたします。

改正点

生前贈与加算が3年から7年へ

相続又は遺贈により財産を取得した際、被相続人から生前にも暦年贈与による財産の贈与を受けていた場合には、その財産の価額を相続財産に加算して相続税の計算をしなければいけません。

この加算の期間が、相続開始前3年以内から7年以内に改正されました。

財産を贈与後、7年以上長生きした場合にはその財産は加算されませんが、3年から7年と加算期間が倍以上に延長されました。

ただし、延長された4年間については総額100万円までは加算されないこととなっています。

相続時精算課税制度に110万円の控除額

60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し財産の贈与があった場合に選択できる制度に相続時精算課税制度があります。

選択する場合は、税務署に届出書を提出する必要があります。

総額2,500万円までは贈与税を課さず、2,500万円を超える部分に一律20%の贈与税を課し、相続時に贈与された財産も含めて相続税を計算する制度です。

この相続時精算課税制度に、これまでなかった年110万円の基礎控除が創設されました。

この制度を選択している場合でも、年110万円以下の贈与であれば贈与税の申告は不要です。

この110万円の基礎控除は、暦年贈与の基礎控除とは別枠です。

父から相続時精算課税で110万円贈与し、母から暦年贈与で110万円贈与することで、子は年220万円の財産を非課税で受け取ることが可能となりました。

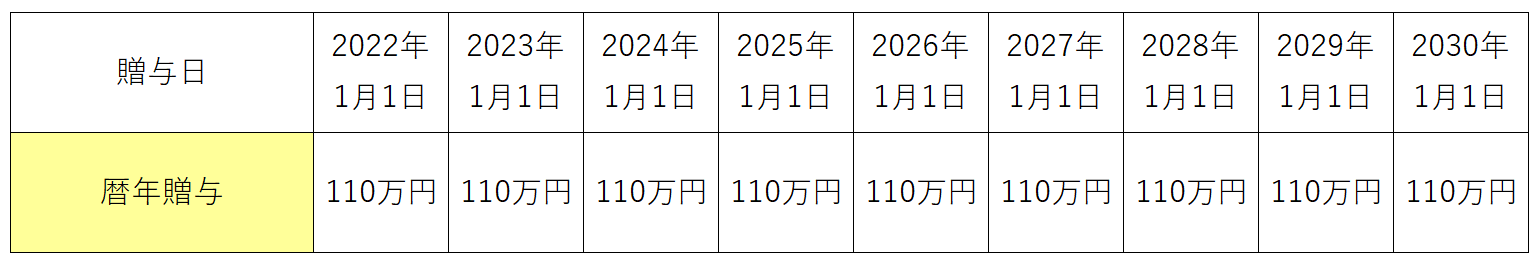

暦年課税制度で毎年110万円贈与

実際に毎年110万円の贈与をしている場合の、贈与税額と相続財産への加算額を見ていきたいと思います。

※贈与の要件を満たしているものとし、定期贈与・名義預金には該当しないものとします。

贈与税額

110万円の贈与を受けた人が、それ以外に暦年贈与を受けていない場合は基礎控除以下となりますので、贈与税は課されません。

申告も不要です。

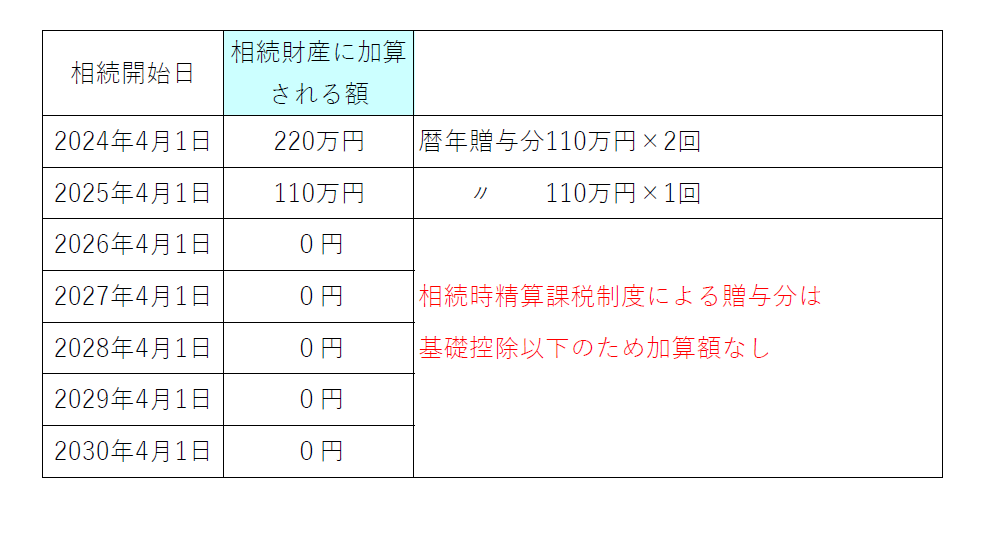

相続財産に加算される額

加算期間が7年に延長されましたが、今年の贈与から適用ですので、2023年以前の贈与が7年後まで加算されることはありません。

実際には、2026年開始の相続までは加算期間は3年で、その後段階的に延長され、2031年開始の相続以降は7年間の加算となります。

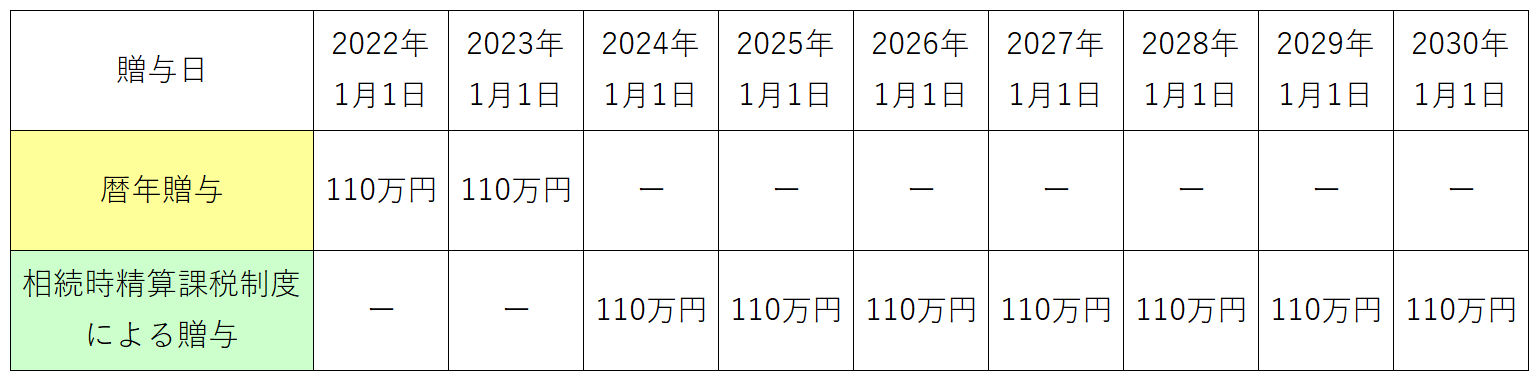

相続時精算課税制度で毎年110万円贈与

これまでは暦年贈与を行なっていた人が、2024年の贈与から相続時精算課税制度を選択した場合について考えてみたいと思います。

贈与税額

新たに基礎控除ができましたので、相続時精算課税を選択した贈与者からの贈与が年110万円以下であれば、贈与税は課されません。

申告も不要となりました。

相続財産に加算される額

暦年贈与分は年110万円以下でも加算対象期間中の贈与は全て加算されますが、相続時精算課税制度による贈与は年110万円以下であれば加算されません。

今後の生前対策

今回の改正は、加算期間が延長された暦年贈与では増税、基礎控除が設けられた相続時精算課税制度では減税となっています。

減税が行われた相続時精算課税制度の方が有利と思われるかもしれませんが、贈与する財産の額等によって状況は異なります。

年110万円以下の贈与の場合

生前贈与は多くの場合、将来の相続財産を減らし、相続税を節税する目的で行われます。

節税のために年110万円以下の贈与を行う場合は、相続財産への加算額が少ない相続税時精算課税制度を選択した方が、暦年贈与よりも有利となります。

ただし、一度相続時精算課税制度を選択した場合、同じ贈与者からの贈与については、暦年贈与へ戻ることはできませんので、税務署に届出を出す際には慎重に検討を行なって下さい。

年110万円以上の贈与を行う場合

例えば、暦年贈与で年500万円の贈与を行い贈与税を納めている場合があるとします。(相続税率よりも贈与税率が低くなることがあるためです)

このような場合で、相続時精算課税制度を選択すると、110万円の基礎控除があるとしても、比較的早い段階で総額が2,500万円を超えてしまいます。

その後は一律20%の贈与税を納める必要があります。

また、相続時精算課税制度には相続財産への加算期間の上限がありません。

仮に、親が60歳の時に相続時精算課税制度を選択して100歳で亡くなった場合、なんと40年間分の贈与財産(基礎控除分を除く)を、相続時に加算しなければなりません。

いつなにが起こるかは誰にもわかりませんが、人生100年時代です。

贈与者の年齢が比較的若く、年110万円を超える贈与を行う場合は、7年加算の暦年贈与の方が有利となる場合が多いと思われます。

おわりに

いかがでしたか?この記事では

- 2024年の贈与から適用される贈与税の改正点

- 暦年贈与で年110万円の贈与をした場合

- 相続時精算課税で年110万円の贈与をした場合

- 今後の生前対策

についてご説明いたしました。

具体的な生前贈与のシミュレーションや相続に関する無料相談を行っていますのでお気軽に福岡相続テラス(税理士法人アーリークロス)にご相談下さい。

※LINEでお問い合わせを受付中!

以下のリンクから公式アカウントを友だち追加して、相続に関して分からないことや相談したいことがありましたら、トークルームからお気軽にお問い合わせください!

メッセージをお待ちしています。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応