小西公認会計士事務所コラムvol.4

【使わないと損、ふるさと納税つかってますか?】

今回は使わないともったいないふるさと納税について解説します。

※平成27年改正に対応しました(2015/4/17追記)。改正についてはコチラを参照。

ふるさと納税使ってますか?

ふるさと納税についてテレビや雑誌等でお聞きになったことがあるかもしれませんが、きちんと理解されている方は少ないのではないでしょうか。ふるさと納税を一言で表すと、「自己負担2,000円で全国からお取り寄せギフトを獲得できる制度」です。すごくないですか?私も初めてこの制度について詳しく調べた際に驚愕しました。こんな濡れ手に粟みたいな制度があっていいのかと。

ふるさと納税制度というのは、都道府県や市町村に寄付をすると、寄付をした金額のうち2,000円を超える部分が確定申告によって還ってくる制度です。この寄付のことをふるさと納税と呼んでいます。なので正確には納税ではなく、寄付です。

ここで注目すべきは2,000円を超える部分は全て所得税・住民税から控除されるという点です(ただし後述するとおり限度額があるので注意)。例えば、1万2,000円ふるさと納税をすると、1万円は所得税・住民税から控除されることになるので、実質負担は2,000円のみです。

また、多くの市町村では、財源確保のため、ふるさと納税をしてくれた方に対して、お礼のギフトを提供しています。例えば、鳥取県岩美町に3万円以上ふるさと納税をすると僕の大好きな松葉ガニを貰えることができますし、千葉県市川市に1万円以上ふるさと納税をするとTポイントが2,000ポイントもらえます。

以上をまとめると、ふるさと納税した金額は基本的に所得税・住民税から控除され、自己負担額は2,000円のみ。ふるさと納税すると色々なギフトをもらうことができるとなります。

つまり、最初に書いた通り「自己負担2,000円で全国からお取り寄せギフトを獲得できる制度」なのです!

よくある誤解としては、自分のふるさとにしか納税できないと思っている方が多いですがこれは誤りです。どこでも好きな自治体にふるさと納税することが可能です。ギフト目当てで決めてもいいですし、旅行に行って楽しかった場所、自分の故郷、思い出の地、どこでも大丈夫です。

いいことだらけのふるさと納税制度ですが、2点注意すべき点があります。

1.確定申告が必要です!

ふるさと納税額を所得税・住民税から控除するためには、ふるさと納税を行った年の翌年3月15日までに確定申告が必要となります。忘れずにやりましょう。決して難しい申告ではないので、手引き等を基にご自身でやるか、税理士会等の主催する相談会等で書き方を聞けば難なくできると思います。

※平成27年4月1日以降のふるさと納税については5箇所までは確定申告不要の制度ができました。改正についてはコチラを参照

2.限度額があります!

ふるさと納税した金額が無制限に控除されるわけではありません。限度額を超えて行ったふるさと納税については控除されない部分がでてきます。限度額は、所得や家族構成によって限度額には個人差があります。

目安としては、総務省の公表している全額控除される寄付額の目安をご覧ください。

http://www.soumu.go.jp/main_content/000254926.pdf

ここから先は限度額の計算方法について解説します。少々難しい話になるので、読むのが面倒な方は飛ばして、税理士に金額を計算してもらうか、上記の目安額を参考に保守的に行うのがいいでしょう。

所得税・住民税から控除される金額の計算方法は以下のとおりです。3つの控除があります。

寄附金は、ふるさと納税と読み替えてください。

a.所得税: (寄附金△2,000円)×所得税率(0~40.84%)

※所得税率は所得に応じて変わります。また、税率には復興税を加算した率で計算します。

b.住民税(基本分): (寄附金△2,000円)×10%

c.住民税(特例分): (寄附金△2,000円)×(100%△10%(基本分)△所得税率)

※cに関しては住民税(所得割額)の1割を限度とする。

まず、2,000円超の部分が全額控除になることを確認しましょう。

例えば所得税率(復古税含む)が20.42%だとします。その際にふるさと納税した金額が22,000円だとします。すると、

a.所得税: (22,000△2,000円)×20.42%=4,084円

b.住民税(基本分): (22,000円△2,000円)×10%=2,000円

c.住民税(特例分): (22,000円△2,000円)×(100%△10%(基本分)△20.42%)=13,916円

となり、合計(a+b+c)で20,000円が控除されることになります。

これだけみると限度額などなさそうですが、「※cに関しては住民税(所得割額)の1割を限度とする。」という縛りがあります。

※平成27年より「※cに関しては住民税(所得割額)の2割を限度とする。」となりました。

そのため、

c≦住民税(所得割額)*10%(平成27年以降は20%)

である必要があります。

もし、最大限控除を利用するとすると、「c=住民税(所得割額)*10%(平成27年以降は20%)」となるので。

c:(寄附金△2,000円)×(100%△10%(基本分)△所得税率)

=住民税(所得割額)*10%(平成27年以降は20%)

となりますので、これを変形すると寄附金の限度額が計算できます。

寄附金=(住民税(所得割額)×10%(平成27年以降は20%))/(90%△所得税率)+2,000円

また、住民税(所得割額)=課税所得*10% (概算なので多少ずれます)なのでこれを代入して、

寄附金の上限額=(課税所得×10% *×10%(平成27年以降は20%))/(90%△所得税率)+2,000円

=(課税所得×1%(平成27年以降は2%))/(90%△所得税率)+2,000円

となります。

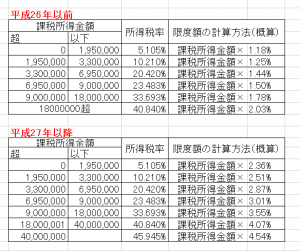

この計算結果をまとめたのが以下の表になります。

例えば、課税所得180万円の方であれば、180万×1.18%(=約21,000円)+2,000円で23,000円(平成27年以降は約44,000円)程度まではふるさと納税をすることによって、2,000円を超える部分の控除を受けることが可能になります。

また、所得が高い人に至っては、最大約2%(平成27年以降は最大4.5%)もふるさと納税に利用できます!もし所得が4,000万あれば、約80万円(平成27年以降は160万)分のふるさと納税ギフトが2,000円でゲットできます。

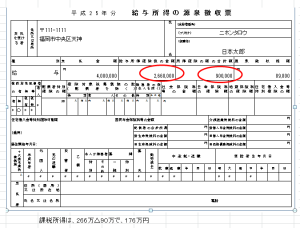

なお、課税所得は実際の給与の額とは異なります。各種控除(給与所得控除、基礎控除など)を引いた額になります。

給与所得者の方であれば、前年度の源泉徴収票の「給与所得控除後の金額」から「所得控除の合計額」を計算することができますし、確定申告をされた方は「課税される所得金額」をみれば前年度の課税所得を把握することが可能になります。

また、ふるさと納税でもらえるギフト類に関しては、ふるさとチョイス(http://www.furusato-tax.jp/ )

というサイトにまとまっていますので見てみて下さい。

いかがだったでしょうか。ふるさと納税使わない手はないということが伝わったでしょうか。もし、それでも2,000円は損するんだよね…という方は、千葉県市川市のTポイントカード2000ポイントや大阪府泉佐野市のPeachのポイントのようなほぼ現金のものと交換すると実質負担ゼロにできますので活用してみて下さい。

それでは楽しいふるさと納税ライフをお楽しみ下さい。

なお、各計算は概算値を利用しており、実際の最大の限度額とは一致しません。目安としてご利用下さい。具体的な金額の算定に当たっては、必ず税理士・税務署・自治体等とご相談のうえ計算いただくようにお願い致します。

※多数お問い合わせ頂いておりますが、顧問先様以外へはお電話・メールによるふるさと納税のご相談は行っておりませんのでご了承下さい。有料相談でのご対応となります。

公認会計士・税理士 小西

——————————————————————————————————————————————————

Facebookで更新情報を配信しています。是非いいね!をお願い致します。

小西公認会計士事務所では、公認会計士・税理士が会社設立、融資支援、事業計画の策定、節税対策までワンストップでお手伝いさせていただいております。単発の税務・経営相談もお受けしておりますのでお気軽にご相談ください。

小西公認会計士事務所

公認会計士・税理士 小西慎太郎

福岡市中央区荒戸1-1-3大濠JOYビル

HP: http://konishi-kaikei.com/

Tel: 092-517-3505

——————————————————————————————————————————————————