小西公認会計士事務所コラムvol.14

【3分で分かる平成27年税制改正大綱-中小企業向けまとめ】

平成27年度の税制改正大綱が自民党公明党から昨年の12月30日に公表されました。

これはあくまで自民党と公明党の意見であり国会を通過したものではないということにご注意ください。とはいっても過半数を取る与党の案ですので概ねこの内容で改正が行われると思います。

127ページに及ぶ大作ですが、主に中小企業の経営者にとって影響のある事項をピックアップしたいと思います。青字部分は税制改正大綱からの抜粋箇所です。

1.法人税の実効税率の引き下げ

法人税の税率を 23.9%(現行 25.5%)に引き下げ、法人の平成 27 年4月1

日以後に開始する事業年度について適用する

また、

中小法人の軽減税率の特例(所得の金額のうち年 800 万円以下の部分に

対する税率:19%→15%)の適用期限は、2年延長する。

となりました。これはいいニュースですね。

2.欠損金の繰越控除の期間の延長

青色申告書を提出した事業年度の欠損金の繰越期間、青色申告書を提出し

なかった事業年度の災害による損失金の繰越期間及び連結欠損金の繰越期間

を 10 年(現行9年)に延長する。

これは中小法人等以外の法人の控除限度額見直しに伴うものですが、中小法人等にとってはただ延長されただけですね。

平成 29 年4月1日以後に開始する事業年度において生じた欠損金額から適用がされます。

また、これに伴い帳簿の保存期間も10年に延長されます。

3.所得拡大税制の要件緩和

雇用者給与等支給額が増加した場合の税額控除制度における雇用者給与等支

給増加割合の要件を平成 28 年4月1日以後に開始する適用年度について、3%以上(現行

5%以上)とする。

引き続き所得アップには力を入れるようです。

4.消費税の引き上げ時期

消費税率(国・地方)の 10%への引上げの施行日を平成 29 年4月1日とする。

「景気判断条項」を付さずに確実に実施する。

次こそは景気が悪くても必ずあげるぞという意思表示ですね。

5.NISAの限度額UP

非課税口座に設けられる各年分の非課税管理勘定に受け入れることができ

る上場株式等の取得対価の額の限度額を、120 万円(現行:100 万円)に引

き上げる。

微妙なあげ幅ですね。。

6.未成年NISAの創設

非課税管理勘定は、平成 28 年から平成 35 年までの各年(当該未成年者

口座を開設している者が、その年1月1日において 20 歳未満である年及

び出生した日の属する年に限る。)に設けることができることとし、毎年

80 万円を上限に、新たに取得した上場株式等及び同一の未成年者口座の

他の非課税管理勘定から移管される上場株式等を受け入れることができる。

現行のNISAは成人のみでした。それが未成年に拡大されました。いい流れですね。

ただし、払い出しに制限がかかるので注意しましょう。

未成年者口座を開設した居住者等は、当該未成年者口座を開設した日か

ら居住者等がその年3月 31 日において 18 歳である年(以下「基準年」と

いう。)の前年 12 月 31 日までの間は、当該未成年者口座内の上場株式等

を課税未成年者口座以外の口座に払い出すことはできない。

株価にはどの程度のインパクトがあるのでしょうか。

7.ふるさと納税の限度額UP

個人住民税における都道府県又は市区町村に対する寄附金に係る寄附金税

額控除(ふるさと納税)について、次の措置を講ずる。

① 特例控除額の控除限度額を、個人住民税所得割額の2割(現行1割)に

引き上げる。

(注)上記の改正は、平成 28 年度分以後の個人住民税について適用する。

また、寄附先が5箇所以下の場合には確定申告を不要とする制度もできるそうです。

これはさらに流行りそうですね。限度額2倍ですからね。

ふるさと納税の限度額の計算方法に関してはこのBlogの人気記事のこちらをどうぞ

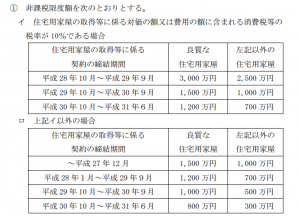

8.住宅資金の非課税贈与額

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置につ

いて、次の措置を講じた上、その適用期限を平成 31 年6月 30 日まで延長する。

非課税限度は以下の表の通りです。

9.結婚・子育て資金の贈与に対する非課税枠の創設

個人(20 歳以上 50 歳未満の者に限る。以下「受贈者」という。)の結婚・

子育て資金の支払に充てるためにその直系尊属(以下「贈与者」という。)が

金銭等を拠出し、金融機関(信託会社(信託銀行を含む。)、銀行等及び金融商

品取引業者(第一種金融商品取引業を行う者に限る。)をいう。)に信託等をし

た場合には、信託受益権の価額又は拠出された金銭等の額のうち受贈者 1 人に

つき 1,000 万円(結婚に際して支出する費用については 300 万円を限度とす

る。)までの金額に相当する部分の価額については、平成 27 年4月1日から平

成 31 年3月 31 日までの間に拠出されるものに限り、贈与税を課さないことと

する。

対象となるのは、

① 結婚に際して支出する婚礼(結婚披露を含む。)に要する費用、住居に

要する費用及び引越に要する費用のうち一定のもの

② 妊娠に要する費用、出産に要する費用、子の医療費及び子の保育料の

うち一定のもの

ちなみに贈与者が途中で亡くなった場合には残額が相続税の対象となります。

信託等があった日から結婚・子育て資金管理契約の終了の日までの間に贈与

者が死亡した場合には、当該死亡の日における非課税拠出額から結婚・子育て

資金支出額を控除した残額については、受贈者が贈与者から相続又は遺贈によ

り取得したものとみなして、当該贈与者の死亡に係る相続税の課税価格に加算

する。この場合において、当該残額に対応する相続税額については相続税額の

2割加算の対象としない。

10.教育資金贈与特例の期間延長

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置につい

て、次の見直しを行った上、その適用期限を平成 31 年3月 31 日まで延長する。

11.スキャナ保存制度の見直し

スキャナ保存の対象となる契約書及び領収書に係る金額基準(現行:3万円

未満)を廃止する。

スキャナで読み取る際に必要とされている入力者等の電子署名を不要とし、

タイムスタンプを付すこととするとともに、入力者等に関する情報の保存を要

件とする。

金額要件廃止はいいニュースですね。電子署名は不要になったんですが、タイムスタンプは引き続き必要なようです。

タイムスタンプがいらなければかなりいいんですけどね。タイムスタンプは有料です。

また、

こ重要書類(契約書・領収書等をいう。以下同じ。)については、適正な事務処理の実施を担保する規程の整備と、これに基づき事務処理を実施していること(適正事務処理要件を満たしていること)をスキャナ保存に係る承認の要件とする。

という要件もありますので、ちょっと小さい会社にとってはめんどくさそうですね。

以上です。

詳細はソースをご確認下さい。

遅くなりましたがあけましておめでとうございます。

本年も宜しくお願い致します。

公認会計士・税理士 小西

——————————————————————————————————————————————————

Facebookでお役立ち情報を配信しています。是非いいね!をお願い致します。

小西公認会計士事務所では、公認会計士・税理士が会社設立、融資支援、事業計画の策定、節税対策までワンストップでお手伝いさせていただいております。単発の税務・経営相談もお受けしておりますのでお気軽にご相談ください。

小西公認会計士事務所

公認会計士・税理士 小西慎太郎

福岡県福岡市中央区大手門1丁目8番8号ベイサージュ大手門402

HP: http://konishi-kaikei.com/

Tel: 092-517-3505

——————————————————————————————————————————————————