目次

はじめに

相続税は、被相続人の財産に一定の税率を乗じて計算されます。

財産と聞くと、現預金や不動産などのプラス財産をぱっと思い浮かべますが、中には借入金や未払金などの債務(マイナス財産)もあります。

そして、相続税の計算上、プラス財産から債務を差し引くことを「債務控除」と呼びます。

また、この債務控除には被相続人の債務だけでなく、葬式費用も含まれます。

相続税の節税のためには、課税対象財産を圧縮することが大切です。

そのため、「債務控除」を上手く使うことで相続税の節税が期待できます。

そこで今回は、相続税の節税が期待できる「債務控除」についてご紹介いたします。

この記事をご覧いただけば、債務控除の趣旨や概要、留意点などがお分かりいただけると思います。

債務控除の趣旨

相続税は、相続または遺贈によって受けた利益に対して担税力を見出して課税されるものです。

そのため、財産の取得者が被相続人の債務を承継して負担する場合、また、被相続人の葬式に要した費用を負担する場合には、その負担分だけ担税力は減殺されることになります。

そこで、相続税法は、この債務等を相続または遺贈により取得した財産の価額から控除して課税価格を計算することとしています(相続税法第13条)。

債務控除ができる「被相続人の債務」は下記の2つの要件を満たすものです(相続税法第14条)。

①相続開始の際現に存するもの

②確実と認められるもの

難しい表現ですが、つまり

①亡くなった時点で実際に存在しているもの

②亡くなった後に支払うことが確定しているもの

とご理解いただければ大丈夫です。

控除できる債務の範囲

控除できる債務と控除できない債務の具体例は下記になります。

【控除できる債務】

・借入金(金融機関、その他個人からの両方を含みます)

・未払金(クレジットカードの未払分含む)

・未払医療費

・被相続人にかかる未払税金(所得税、住民税、事業税、固定資産税など)

・賃貸不動産のテナントから預かっている敷金

・買掛金などの事業上の債務

【控除できない債務】

・墓地や仏壇などの非課税財産の購入にかかる未払金

・保証債務

・団体信用生命保険付住宅ローン

・遺言執行費用

・相続にかかる弁護士費用や税理士費用

・相続財産の名義変更費用(登録免許税、司法書士報酬など)

・戸籍謄本など身分関係書類を取得するための諸費用

葬式費用も債務控除の対象?

冒頭で記載しましたとおり、葬式費用も債務控除の対象となります。

葬式費用は本来、ご遺族が負担すべき費用であり、被相続人の債務ではありません。

前述の債務控除できる債務の定義に照らしても、相続開始の際に存在する債務とはいえないからです。

しかし、葬式費用は人が亡くなったことに伴い必然的に発生する費用であるため、基本的に相続財産から支払われるものとされており、債務控除ができます。

それでは、葬式費用となるものとならないものの区別について解説いたします。

葬式費用となるもの、ならないもの

葬式の形式は宗教によって、仏式、神式、キリスト式と多岐にわたります。

この点、一律に法律で規定することは困難ですので、多種多様な葬式費用の範囲について相続税法では特に規定がありません。

実務上は国税庁の相続税法基本通達13-4で示されている項目に沿って判断することになります。

ちなみに葬式費用については必ずしも領収書は必須ではありません。

支払の事実が分かるように「支払日、支払先、金額」をメモして残しておきましょう。

葬式費用の具体例は下記になります。

【葬式費用となるもの】

・通夜、告別式に際し葬儀会社に支払った費用

・上記にかかる飲食費用

・葬儀にて支払った心付け

・お寺、神社などへ支払ったお布施・戒名料・読経料など

・埋葬、火葬、納骨に要した費用

・遺体の捜索、遺体や遺骨の運搬費用

・通夜や告別式当日に参列者に渡す会葬御礼費用

※ただし、会葬御礼以外に別途後日香典返しをしていない場合には当該会葬御礼費用が香典返し費用とみなされてしまうため葬式費用になりません。

【葬式費用とならないもの】

・香典返戻費用

香典返しは葬式費用になりませんが、前述のとおり会葬御礼費用とは別に香典返しを行っていれば、会葬御礼費用の部分は葬式費用に該当します。

・墓碑、墓地、位碑の購入や借入料

これらは相続税の非課税財産であることや葬式に直接関係がないため、葬式費用になりません。

・法会に要する費用

初七日、四十九日、一周忌法要などに関する費用です。

ただし、初七日法要の場合は、通夜、告別式と同時に実施していて、代金が区別されていない場合には葬式費用になります。

また、四十九日に実施した納骨費用は葬式費用になります。

・医学上または裁判上の特別の処置に要した費用

具体例は遺体の解剖にかかる費用です。

種類が多いですが、葬式費用とならないものを把握しておくことがポイントです。

葬式費用のここが間違えやすい!

【会葬御礼と香典返し】

葬儀では香典を頂きますが、香典は相続財産に含める必要はありません。

その代わり香典返しも葬式費用には入らないと覚えておきましょう。

会葬御礼と香典返しの違いは下記のとおりです。

「会葬御礼」

香典を頂いたかどうかに関わらず通夜や葬儀に参列した方全員にお渡しする品

「香典返し」

香典を包んでくれた方に後日お渡しする返礼品

(一般的に四十九日の法要後にお渡しするケースが多いです)

【初七日と四十九日】

初七日や四十九日は法会ですので、これに関する費用は葬式費用に該当しません(相続税法基本通達13-5(3))

法会は仏教用語で死者の供養です。

死者の供養は宗教によって執り行ったり、執り行わなかったりするため、法会に関する費用を債務控除できるとなると一定の宗教だけ有利な扱いとなってしまいます。

これを排除する趣旨です。

ただし、前述のとおり、初七日法要を通夜、告別式と同時に実施していて、代金が区別されていない場合には葬式費用に含めることが可能です。

債務控除を使える条件

上記でご紹介した債務控除ですが、実は 条件を満たしておらず対象外となる方もいます。

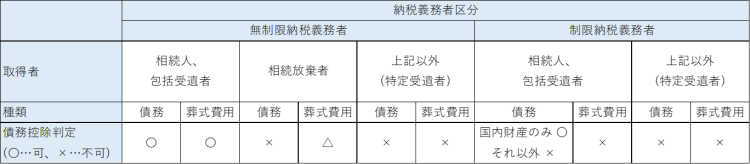

下記の図をご覧ください。

図に×マークがあるように、相続放棄者、特定受遺者、制限納税義務者には債務控除の適用ができません。

専門用語が出てくるため、簡単にご説明いたします。

図を上から見ると、無制限納税義務者、制限納税義務者とあり、まずはこの判定から始まります。

無制限納税義務者は、財産の所在地に制限なく(国外・国内)、すべての財産について相続税がかかる方です。

簡単に言えば、被相続人、相続人ともに日本にずっと居住していて、日本に住所がある場合は無制限納税義務者に該当します。

一方、制限納税義務者は、国内に所在する財産のみに相続税がかかる方です。

被相続人・贈与者、相続人・受贈者がそれぞれ国内に住所があるか、日本国籍があるか、一時居住の外国人かどうか等総合的な要素で判定されます。

もし制限納税義務者の判定となった場合には、外国にある財産には相続税は課税されませんが、上図のとおり債務控除はほぼ適用不可となります。

無制限納税義務者に該当し、実際に葬式費用を負担した場合には例外的に葬式費用だけ債務控除ができます。

包括受遺者とは、遺言により「割合(預金の1/2など)で」財産を遺贈された方をいい、

一方で、特定受遺者とは、遺言により「割合ではなく」特定の財産そのもの(不動産Aなど)を遺贈された方をいいます。

これらの判定は少し複雑ですので、相続税専門の税理士にご相談された方が安心です。

おわりに

いかがでしたか?この記事では債務控除について、具体的にご説明いたしました。

債務控除については、上手く適用すれば課税対象財産を圧縮することができ相続税の節税に繋がります。

しかし、上記でご紹介のとおり債務控除ができない費用や対象とならない方がいますので、適用を誤ってしまうと修正申告となり追徴課税となる可能性もあります。

必ず相続税専門の税理士にご相談ください。

相続テラスでは、相続が発生した場合1時間の無料相談を行っております。

お気軽にお問い合わせください。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応